早间新闻2021年白条怎么套现出来用,套白条去哪里找商家

|

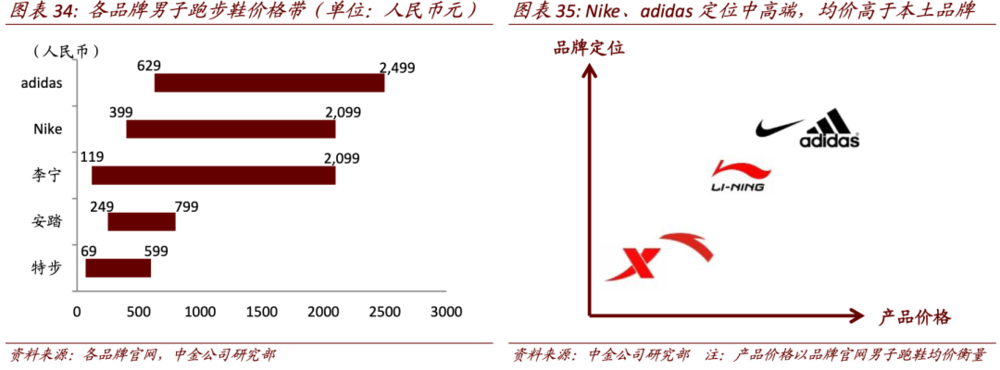

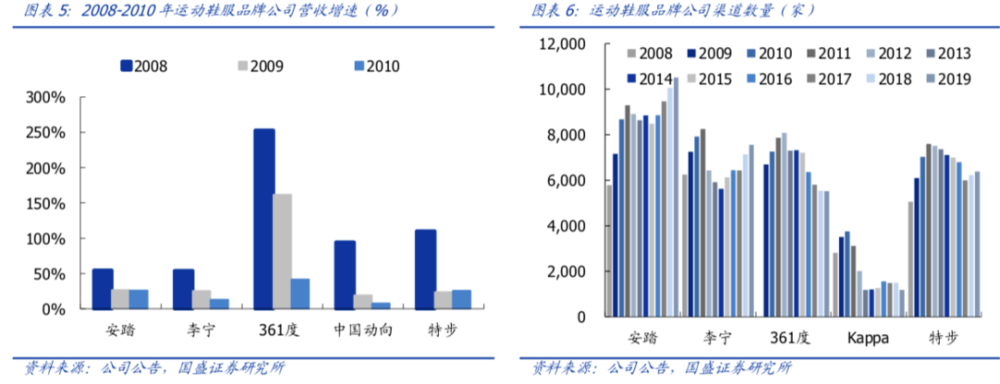

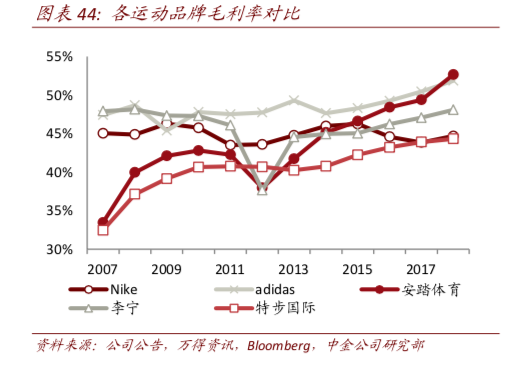

2007年,鸿星尔克营收20亿元。2019年,营收还是20亿。营收没涨,成本大涨,鸿星尔克亏着走过这一路。 所以,本不富裕的鸿星尔克为河南捐款5000万后,网友心疼了,冲进直播间要买得鸿星尔克“缝纫机冒烟”,一天内就创下破亿的销售记录。 鸿星尔克直播间里的疯狂,很容易让人想起AJ上货手慢无的场景。但不同的是,鸿星尔克一双鞋售价一两百,主播拿出一双249元的鞋还要提醒说这已经很贵了,而AJ的价格差不多是“最贵鸿星尔克”的五倍。 国内运动鞋服市场常年被主攻高端市场的耐克阿迪占据,市占率随后的是中高端市场代表安踏和李宁,而售价低廉的鸿星尔克和特步、361度等一众晋江鞋企,排在更后面或者处于被边缘化的“其他类”。 运动鞋服品牌的价值可以说和价位呈现正相关——卖得越贵,似乎就越容易受到追捧。  外资运动品牌价格均价高于本土,中金公司 外资运动品牌价格均价高于本土,中金公司看似简单粗暴的联系背后,其实自有一套逻辑。本文试图就此探讨两个问题: 1. 运动鞋服品牌靠什么赚钱? 2. 安踏李宁向上,鸿星尔克们被边缘,国产品牌出现分野的原因是什么? 财富密码:品牌 中国运动鞋服品牌的崛起可以总结为两条路:卖得快和卖得贵。前者比开店速度,后者靠品牌溢价。 卖得快,主要发生在1990年代到21世纪初,当时的中国运动鞋服市场是一个200元以下的产品占比超40%、消费者不挑剔的增量市场。谁扩张得速度快,谁就可以在市场中占据一席之地。 2008年,国内当时门店数量超过3000家的运动品牌就不止15个,安踏近6000家店,鸿星尔克有7000家。李宁在2004年到2008年,营收年复合增长率高达37%,原因就是它把门店从2000家开到了6000家。  国产运动品牌渠道数量,国盛证券 国产运动品牌渠道数量,国盛证券相比之下,国外品牌在中国的开店就保守了一些。例如阿迪达斯2008年在中国的门店数,就比鸿星尔克少3000家。 这一阶段,本土运动鞋服公司首先获利,纷纷上市:李宁(2004)、安踏(2007)、特步(2008)、361度(2009),匹克(2009)。它们的秘诀就是靠经销商快速铺开销售网络,开店越快,卖得越多。 卖得贵模式,威力则在近几年显现。这个时期,品牌取代渠道,成为制胜关键:消费者对品牌的诉求加上经济条件的提升,让他们不介意多花几百块去买“品牌”。 晋江出身的安踏2007年上市时,招股说明书里写,“品牌形象乃客户決定购买运动服饰产品的主要因素”,两年后就收购了意大利高端品牌FILA。从价格上来看,一双FILA运动鞋售五百至千元,与阿迪耐克处于同一价格带。FILA的高客单价带动安踏整体毛利率的上涨:从2009年的42.1%上升到2020年近50%,超越耐克,赶上阿迪。  各运动品牌毛利率对比,中金公司 各运动品牌毛利率对比,中金公司非晋江系的李宁,由于和奥运冠军强绑定早早有了品牌输出。2007年~2011年间,李宁近50%的毛利率就比肩外牌,后来毛利率的暴跌主要是公司管理和去库存所致。之后,借着国潮和时装周的东风,李宁跻身千元市场,毛利率又逐渐赶上来。 2009年至2018年,中国运动鞋服市场CR4(耐克、阿迪达斯、安踏、李宁)的份额从45%上升到70%,只有卖上价的安踏和李宁有了一席之地,鸿星尔克们则随着市占率的降低逐渐消失在人海,直到这次抗洪捐款重回聚光灯下。 但涨价不是你想涨就能涨,品牌也不是说有就有的。 首先,运动服饰拥有特殊的消费场景,以及消费者对它的功能性诉求高,常常是体育赛事由谁赞助、顶级体育明星穿什么,消费者就买什么,但赛事和顶级体育明星都是稀缺资源,一般是价高者得。 拿CBA联赛举例,2004年,安踏赞助CBA,三年花了6000万。2012年,李宁则是用五年20亿的天价成为CBA赞助商。换算下来,李宁每年的赞助金额是之前安踏的20倍,而那年,鸿星尔克亏损1.3亿元。原先晋江系在世界杯期间还能刷屏CCTV-5,但后来只有望尘莫及。 由于头部品牌实力雄厚,对赛事和体育明星资源几乎形成了垄断,这也进一步提升了龙头品牌的优势壁垒。 其次,强功能性的产品属性要求运动鞋服企业重视研发。2018年,阿迪在研发上的投入超过了10亿元,是安踏的两倍,是李宁的五倍。鸿星尔克千万级别的研发投入,只能用“寒酸”来形容了。 但品牌效应一旦形成,既可降本,又能提利。品牌形成口碑后,容易促成规模效应,面对产业上游(原材料供应商)和下游(零售商铺),更享有议价权。利润方面,一双动辄几百上千元的耐克运动休闲鞋的出厂价,不过区区70元左右。 更重要的是,疯狂扩张的路子有一天走不通了。 2008年~2011年,国产品牌的门店扩张速度远高于行业增长需求,导致供给过剩,2011年,经销商手里已经压了传闻“停产三年都卖不完”的货。2012年,所有国产品牌营收大幅下滑,行业爆仓,由此进入一段较为漫长的去库存时期。 库存危机下的分野 运动鞋服的销售模式有两种:直营和分销。 直营模式投入高,风险高,扩张的速度慢,但离消费者更近;分销模式投入少,扩张快,经营风险有众多经销商共担,但消费端反馈速度慢。分销模式下,从经销商订货到产品上市有8~9个月的时间差。一旦错判市场趋势,就要面临库存积压的风险,而运动品牌早期均以分销为主。 从后来发生的事情来看,北京奥运热潮期间,企业销量的增长很大程度上是靠经销商压货压出来的,并不能真实反映市场水温。 行业爆仓后,进入调整期,国产运动品牌的发展出现分野。 经过2012年~2014年的行业调整后,耐克阿迪就此坐稳国内运动鞋服市场第一梯队的位置,市占率逐年升高;安踏跟在两大巨头之后,位列第二梯队;90年代份额一度排在耐克阿迪之前的李宁掉到了第三梯队;鸿星尔克等一众晋江鞋走向了边缘。 |

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫

评论列表