在网上有谁给推荐个靠谱点的白条套现?白条怎样套找商家滴滴

|

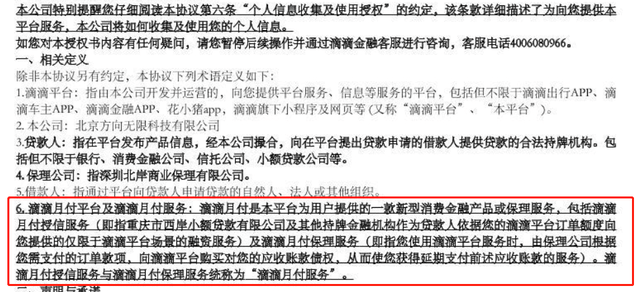

今年以来,字节、腾讯、美团陆续将旗下网络小贷公司的注册资本提升至50亿元,只为了获得一个跨省放贷的资质,以支撑生态内的消费金融业务。 而另外一些巨头,则巧妙地绕过“马奇诺防线”,直接用一个名不见经传的商业保理牌照做起了消费金融的生意,比如滴滴月付。 相比需实缴50亿元的网络小贷牌照,商业保理牌照价值几何?“干净的,15万元”,数位业内人士向《新言财经》报价。 用商业保理做的信用付世人皆知互联网公司都在消费金融,却不知道消费金融之间也存在差异。 在互联网公司的贷款产品中,最主流的做法是以消费金融、网络小贷为主体,嵌入到自身生态中开展信用付和现金贷业务,而滴滴月付等互联网巨头系信用付产品却另辟蹊径,以网络小贷商业保理为主体开展业务。 而据《滴滴月付服务及个人信息授权协议》介绍:滴滴月付是本平台为用户提供的一款新型消费金融产品或者保理服务,包括滴滴月付授信服务及滴滴月付保理服务。

图片来源:滴滴月付服务及个人信息授权协议 滴滴月付授信服务与美团月付等产品类似,以小贷公司展业;而滴滴月付保理服务具备一定的创新性:用户使用滴滴平台服务时,有保理公司根据用户需支付的订单款项,向滴滴平台购买对用户的营收账款债权,从而使用户获得延期支付前述应收账款的服务。 《新言财经》在支付宝开通滴滴月付自动还款时发现:收款方正是滴滴全资子公司深圳北岸商业保理有限公司。 去年11月2日,银保监会等部门下发的《网络小额贷款业务管理暂行办法(征求意见稿)》(下称《征求意见稿》)指出:跨省级行政区域经营网络小额贷款业务的小额贷款公司的注册资本不低于人民币50亿元,且为一次性实缴货币资本。 近期,字节、腾讯、美团等互联网巨头纷纷将旗下网络小贷公司的注册资本增加至50亿元,其目的只是获取一个在全国范围做消费金融(包括信用付和现金贷)的资质。 而全国性的资质,对商业保理而言,算不上什么稀罕物。《新言财经》注意到,中国银保监会发布的《关于加强商业保理企业监督管理的通知》(下称《通知》)中,并未对商业保理公司的经营区域施加限制。

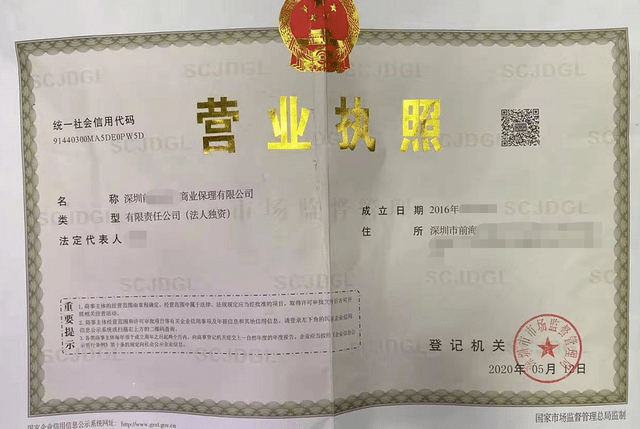

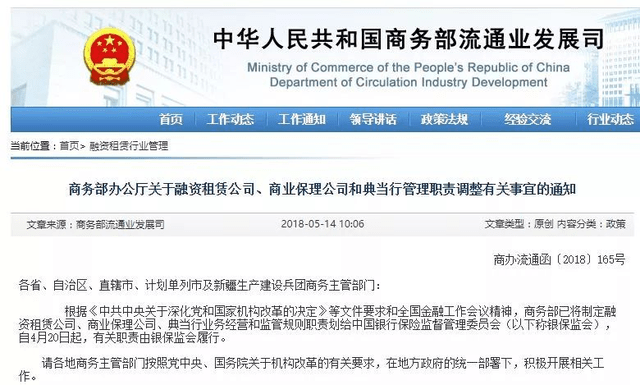

“商业保理现在停批了,只能收购现成的,深圳一家现在是15万元起步。”从事金融牌照转让业务的李敏对《新言财经》介绍道。 “没有债务,干净的,价钱15万,包含股转,无任何其他费用。”另一位从事金融牌照转让的业内人士也给出了和李敏一样的报价,同时发送了一个交易标的——商业保理公司的营业执照。 虽然增资只是左手倒右手,但也是真金白银的投资50亿元,区区15万元起的商业保理牌照,是否真的能够替代网络小贷牌照? 价值15万的商业保理和实缴50亿的网络小贷西南财经大学金融学院数字经济研究中心主任陈文认为,由于商业保理未限制过债务人不可以是个人,因此商业保理扩展到消费金融领域具备可行性。当前金融开放改革正在积极推动商业保理公司接入央行征信,本身也对这一业务的开展构成利好。 虽然具有可行性,但滴滴在此处业务做的并不激进。 “商业保理这块业务有点公益性质,并不赚钱,用户在滴滴月付的分期还款才能产生收益,而分期这块业务用的还是小贷牌照”,一位知情人士对《新言财经》表示。 用商业保理牌照做信用付业务,并不局限于滴滴月付这种巨头系产品。此前,游戏信用付平台充多多曾以济南雄鑫商业保理有限公司(已注销)为合作机构,为用户提供信用付服务。 最初的商业保理,算不得金融牌照。 起初,商业保理与融资租赁、典当行均归商务部监管,2018年4月20日,商务部将制定这三个行业的业务经营和监管规则的职责划给了银保监会。

2019年10月《通知》下发时,银保监会有关部门负责人提到:目前商业保理企业数量过多且良莠不齐,当前应以消化存量、整顿乱象、规范秩序为主;在市场准入管理办法出台前,原则上暂停商业保理企业登记注册;确有必要新设的,地方金融监管局要与市场监管部门建立会商机制,形成一致意见。 |

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫

评论列表